赴美生子家庭的美国保险配置案例 (一)

服务赴美生子的客户群体已接近8年了,从医疗保险到寿险,储蓄险的规划,根据客户的需求及预算,已为国内来的朋友配置了几千份保单。

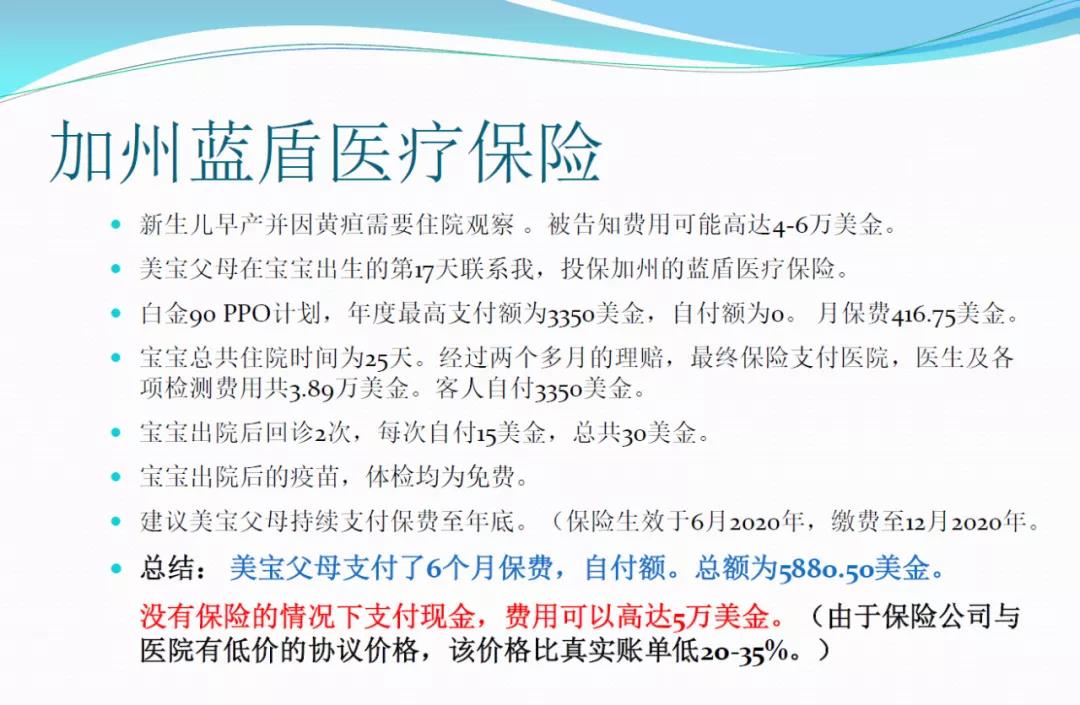

现为大家分享一个最近的真实案例:带着大宝赴美生子的一对年轻夫妇,由于孩子早产入住ICU而急需解决高额医疗费用找到了我。

为该宝宝顺利配置了加州蓝盾医疗保险后,保险公司陆陆续续为他们支付了约4万美金的医疗费用。

宝宝顺利出院,他们开始考虑整个家庭的保险配置。经过3个月的时间为一家人配置了4份保单。

家庭情况

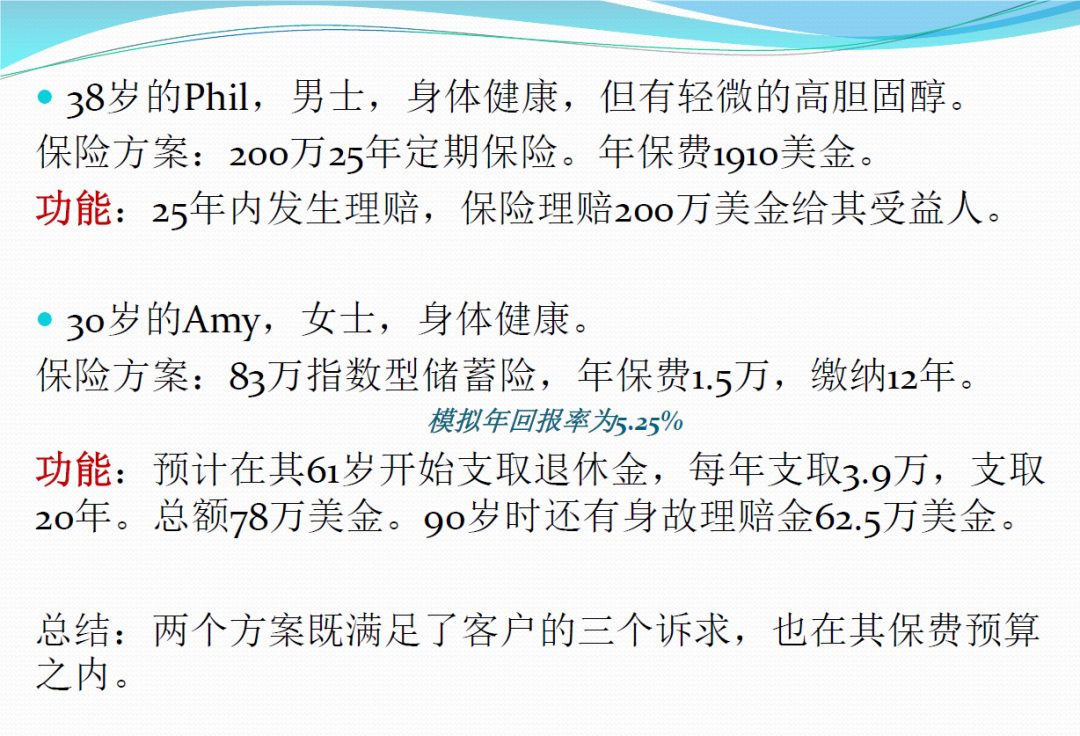

38岁的Phil为家庭主要经济支柱,两年前开始创业互联网生意,生意还未完全步入正轨。

30岁的太太Amy在怀上二胎后就辞职在家,为全职妈妈。

今年5岁的大宝女孩,在国内出生,这次赴美也一同前往。

保险配置细节:

加州医疗保险:

美宝父母的保险配置:

客户的主要诉求:

作为家庭的主要经济支柱的Phil需要提供一高额寿险为家庭提供保障,同时又希望保险能为其理财,作为以后养老的规划之一,如果最后还能为下一代做一些资产传承规划是最理想的。但预算有限,希望能有一个既能达到三重目的,又经济实惠的保险方案。

预算:1.5-2万美金/年保费

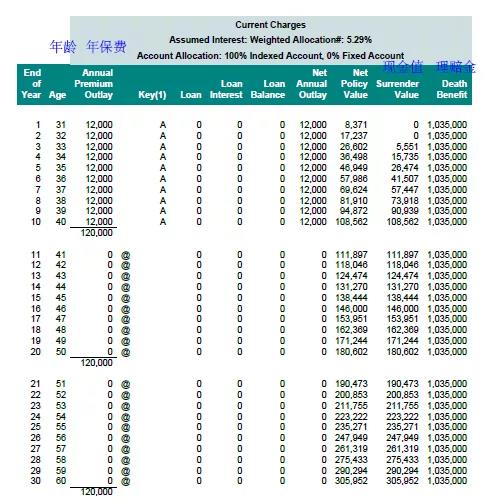

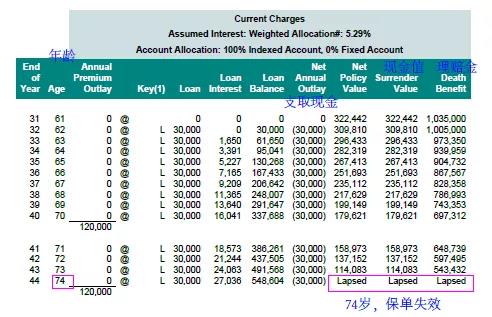

客户在咨询我之前也对比了其他经纪的储蓄险方案,一开始不解:为什么同样的产品,我设计的方案贵很多,而某经纪的方案看起来非常诱人。我特别指出:所有价格非常便宜,保额高的指数险的设计方式都是用一个高回报率演示的。

回报率是不保证的,也不是我们经纪可以把控或者预测得到的,所有的这些高回报率演示得方案一旦用较为保守的回报率演示,都能清清楚楚的看到其风险。

Amy的另一“诱人”方案在我用5.29%的回报率演示下就成为一个中途失效的保单了:

30岁女士,100万保额,1.2万年保费,缴纳10年:

62岁开始支取3万美金,保单在74岁就失效了。

保单为什么会失效,这在我很多文章中都详细解释过:(指趾游戏篇一)美国指数型保险缴纳保费的原理—你的保单ok吗?

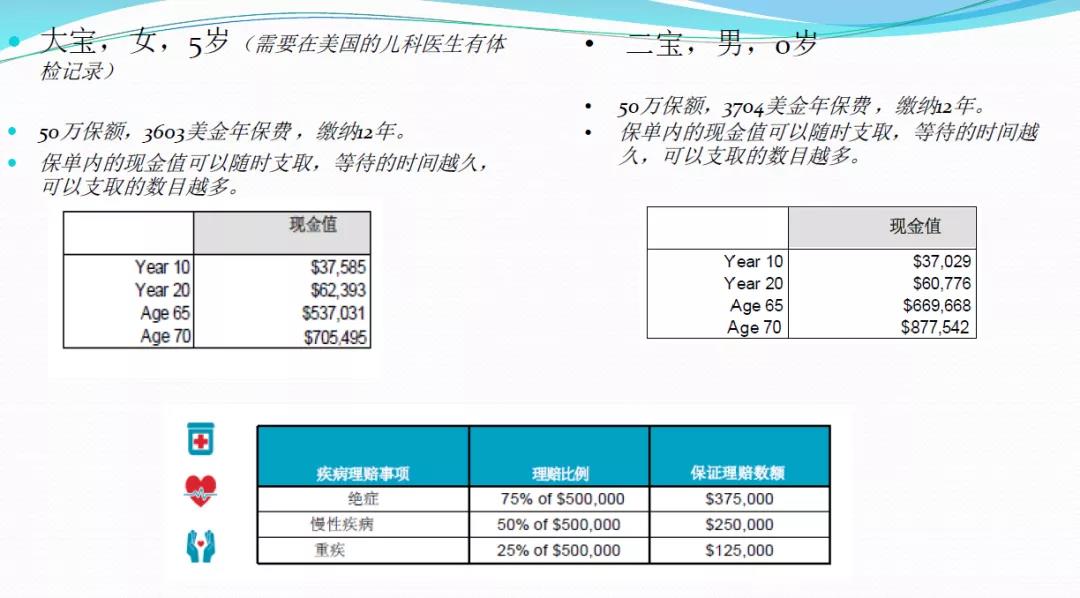

宝宝的储蓄险

-并涵盖重疾,慢性疾病及绝症理赔-

客户的主要诉求:

为孩子存钱为投保的主要目的,最好还能提供疾病的涵盖。总预算不超8000美金。

现在由于疫情缘故,上保需要一定的条件,对于外国人居住在美国的时间长短也有一定要求。以上所有的保险方案均为不同保险公司的产品,每个公司在不同时期对于审核的要求及限制都会有变动。