在国内就可以配置美国寿险——疫情期间美国保险公司开放审核(三) 短交保费适合哪类型客人?

这些年看到很多3-5年缴费模式的美国指数险方案,通常这些方案都是大额交保费,且客人计划未来从保单内支取现金做退休金使用 —— 我个人觉得这是美国保险市场中最大的一个坑。所有的这些设计清一色用最高回报率演示,一旦回报率稍微低一个点,没有一个方案是能实施,甚至是安全的。

这不是因为美国的保险不好,而是美国税法限制了年保费不能过多缴纳,这样一来,短交保费就没有足够的总保费去达到支取退休金的目的。详情请看我这篇文章:美国指数险5年缴纳保费—不堪一击的谎言!

题外话:有些人会认为我太保守,那么多经纪都在强力推荐的设计方式,为什么你就说不行?

一切都以实际结果为依据:回报稍低,这些方案就是完全不可行 —— 不可行的方案就不是好方案,that’s all。

那么短交保费是否完全不能操作呢?可以,基本上适合这几类消费群:

年龄偏大,不需要从保单内支取现金,配置目的为传承;

配置目的也是传承,希望快速交完保费。

案例演示

1.

56岁男士,已在其他国家配置房产,但考虑到不是美元计价的资产,现希望配置一美元资产,不需要任何管理,没有遗产税,直接传承给下一代。

初始保额:150万,年保费18万缴纳4年。

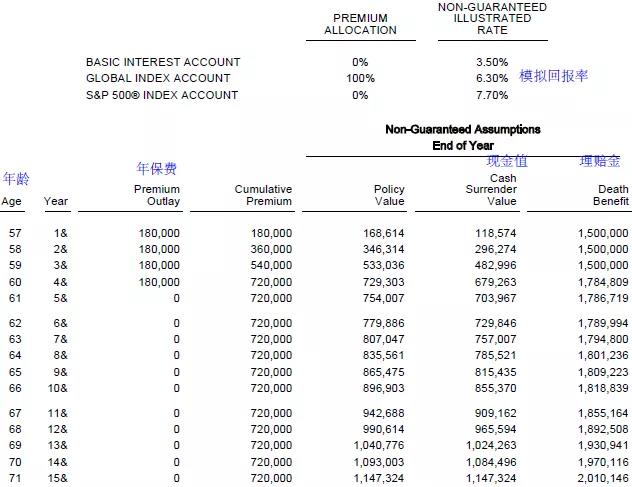

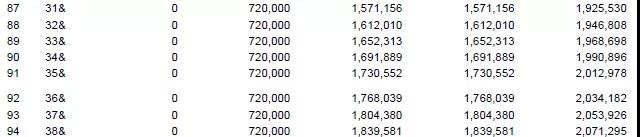

按照6.3%回报率:

· 90岁时的理赔金为300万;

· 95岁时的理赔金为335万;

· 100岁时的理赔金为363万。

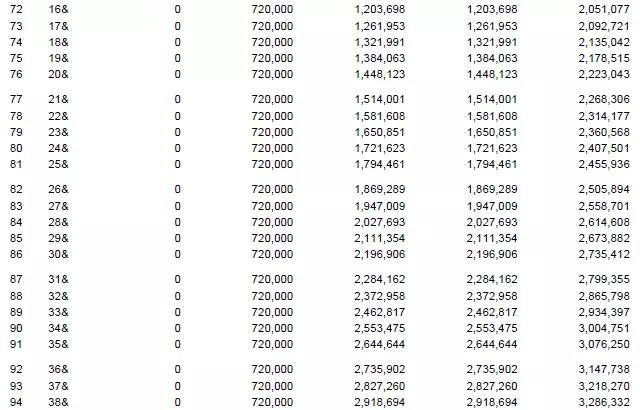

如果回报不理想呢?比如很极端的情况:4%

· 90岁时的理赔金为199万;

· 95岁时的理赔金为208万;

· 100岁时的理赔金为212万。

题外话:

看过类似的设计,方案还可以做退休金支取 – 当然可以,只要用一个高回报演示,一切好看的数据皆有可能。可是再看以上用4%演示的报表,保单实际上只刚好有一个终生理赔的理赔金而已,完全无法支取任何退休金,一旦动用一点钱,保单可以中途失效。

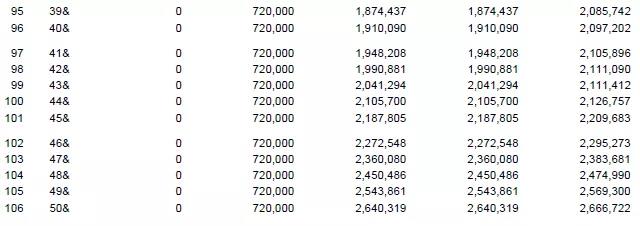

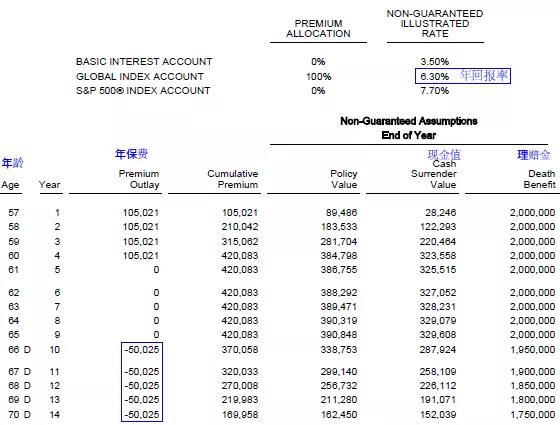

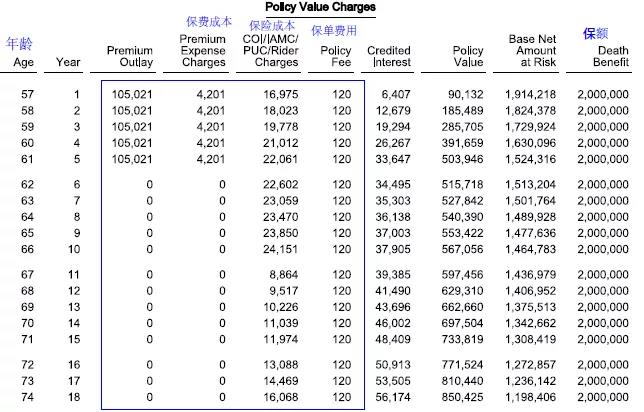

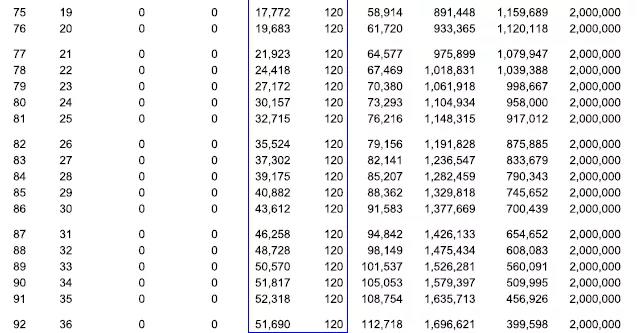

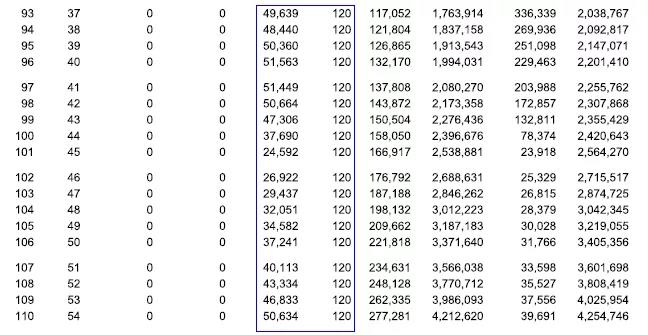

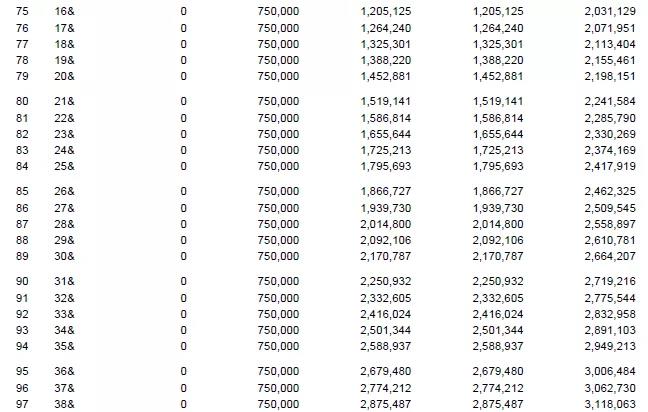

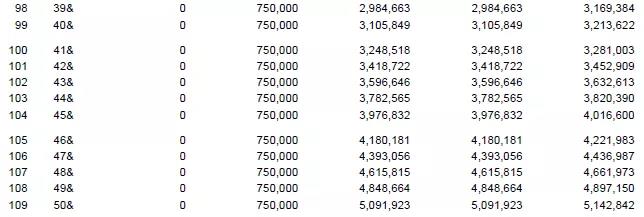

请看下表:按照6.3年回报率:

56岁女士,200万保额,被告知缴纳25万保费4年,66岁可以开始支取5万美金退休金

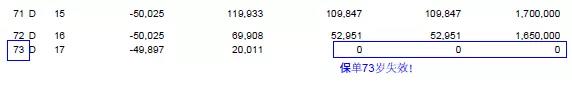

保单从66岁开始每年支取5万,保单在73岁就失效了!

所以,任何3-5年设计的支取退休金方案必须用一个最高的回报率去演示未来几十年的收益,稍低的回报就可以导致整个方案完全无法看 !!

——为什么失效?

因为保险是有终生的保险成本的啊!请看81岁的保险成本:32715加上120等于32835美金一年!90岁时的保险成本为51937美金!如给缴纳的保费并不多(因为缴纳时间过短),回报也无法年年攀高,那保单就会随时失效!

56岁女士,200万保险的成本费用

2.

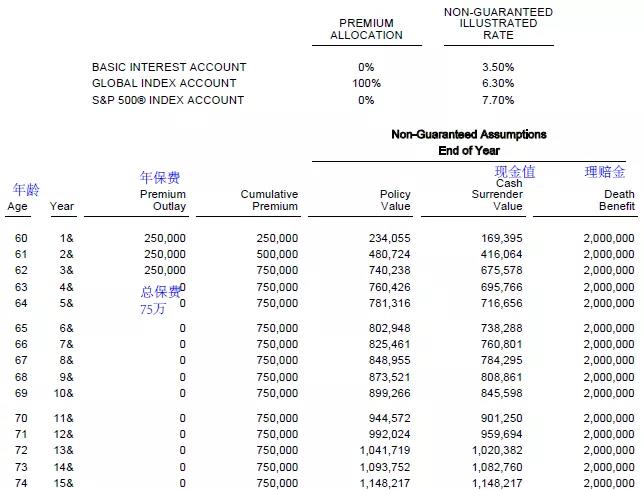

59岁陈女士,女儿已在美国读研,国内最主要的资产为十几套房产。

最主要顾虑是将来女儿移民他国,在继承国内资产会有一定难度甚至可能无法完全继承。

需尽快配置一稳定,安全,无税务的资产传承给孩子。

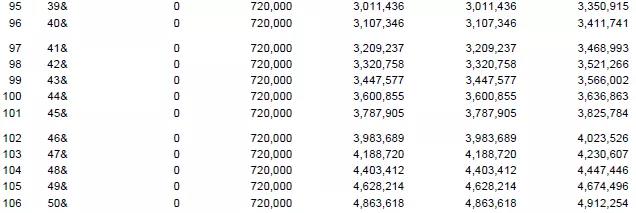

初始保额:200万美金,年保费25万,缴纳3年。

· 90岁时的理赔金为271万;

· 95岁时的理赔金为300万;

· 100岁时的理赔金为328万。

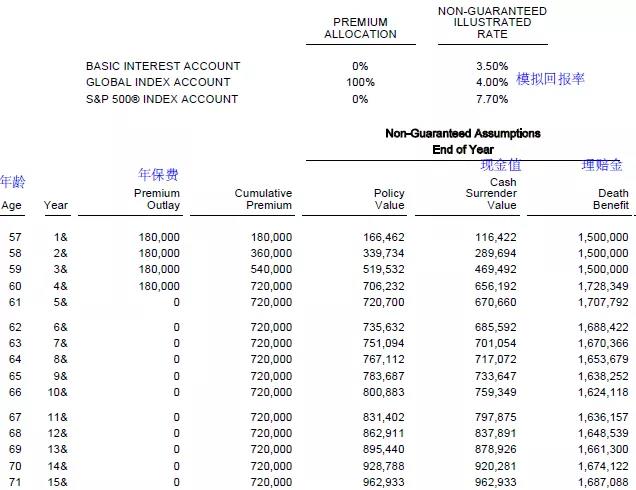

就算回报率为4%:

· 90岁时的理赔金为235万;

· 95岁时的理赔金为246万;

· 100岁时的理赔金为258万。

总结

不少年龄偏大的消费者还是希望用保险做退休金的配置 – 因为他们的风险承受力相对较低,不愿再投资风险高的金融产品,同时认为保险既然叫“保险”,一定为“保证”回报的产品。

这是一个非常严重的误区:

首先,保险保的是“当某特指风险不幸发生时,保险公司将支付合同承诺的理赔金额。”比如重疾险,寿险。哪怕只是缴纳了第一年的保费,出险时必须全额支付理赔金。

特别是在美国,没有任何“保险”产品只有单一的储蓄功能,而没有风险转移的保障功能。

而这些保险产品是有风险成本的。且年龄越大,风险的成本当然也就越高。同时,年龄大的客人还要在短时期内支取现金,这样的方案就算可以实施,性价比是非常低的。基本上能拿回本金就很不错了。

因此,年龄相对较大的客人,就我个人经验来看,45岁以上的客人用保险做退休金的效果都不理想。50岁以后就完全没有必要用保险做退休金的规划了。大额短期的缴纳保费可以做为资产传承的方案配置。

+

如需要设计合理,靠谱的美国保险方案,请直接联系作者:wei2019us